令和3年(2021年)分の確定申告しました。配当金は住民税申告不要(源泉分離課税)の手続きもできたはず

公開日:

カテゴリ: 投資・株

※本ブログには広告が含まれます

会社の源泉徴収票と証券会社からの特定口座年間取引報告書が届いたので、令和3年(2021年)分の所得税の確定申告をe-taxで2022年1月にしました。

今回の確定申告では、所得税の手続きで、住民税には配当金を申告しない手続きもできてしまったので、別途、自治体の役所に行って住民税の申告をする必要がなくて、便利になってましたよ。

※すみませんが、本記事を参考にして、うまくできてなかったとしても責任は取れませんので、ご了承ください。こういう入力をした人もいるよという例だと思っていただければ助かります。

令和3年(2021年)分の確定申告

去年までに引き続いて、下記の目的で確定申告をしました。基本的には、会社からもらった源泉徴収票、証券会社からの特定口座年間取引報告書、ふるさと納税の寄付金受領証明書を元に、書かれている数字を写せば良かったです。

- 配当金は、所得税は総合課税にして、住民税は源泉分離課税にする

- 海外ETFの配当金に外国税額控除を使う

- 証券会社間での譲渡損益の通算

- ふるさと納税

配当金を、所得税は総合課税にして、住民税は源泉分離課税にする技ですが、私のような本業の給与がそこまでではない人は合法的に節税になるんですよね。

配当金から源泉徴収される税率を所得税15%、住民税5%として、普通の総合課税の所得にかかる住民税を10%とした場合、下記に当てはまれば、節税になるのかと思います(机上の計算なので間違っていたらごめんなさい。ご自分でよく確認してください)。

・日本株式・・・配当控除10%とすると、所得税23%(課税所得900万未満)までの人

・海外株式・海外ETF・・・配当控除がないので所得税10%(課税所得330万未満)までの人。所得税20%(課税所得695万未満)の人は外国税額控除も行えば得になるかも?

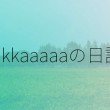

e-tax上での入力ですが、外国税額控除は下記画面のように海外ETFの配当金をまとめて書きました。

金額は黒塗りしましたが、「相手国での課税標準」が海外ETFから貰った配当金の合計(年間取引報告書の「配当等の額(円)」、調整国外所得金額も同じ数字を入れてます)で、「左に係る外国所得税額」が年間取引報告書の「外国所得税の額(円)」になります。

今回、初めてだったのが、配当所得の住民税申告不要制度を所得税での確定申告で済ませてしまうことの入力でした。

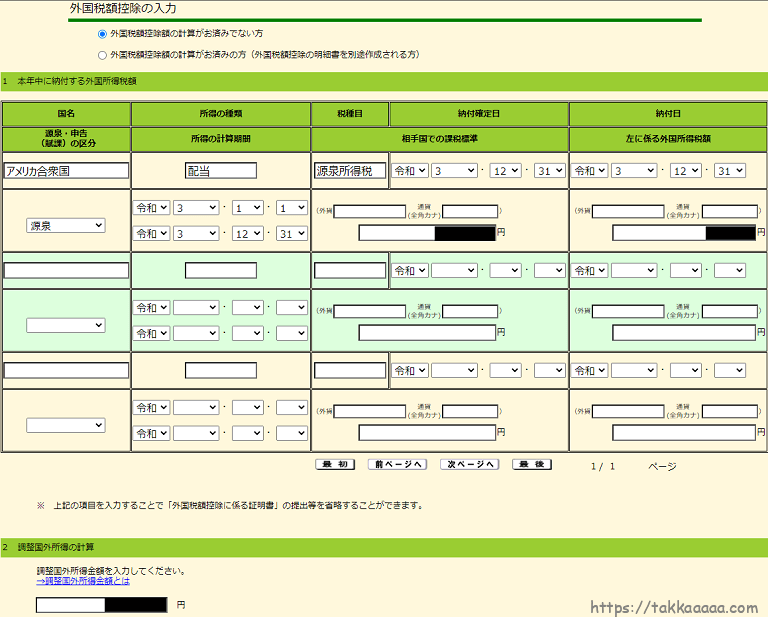

e-taxの最後の方の画面で、「住民税等入力」画面があるのですが、ここで「住民税・事業税等に関する事項」をクリックします。

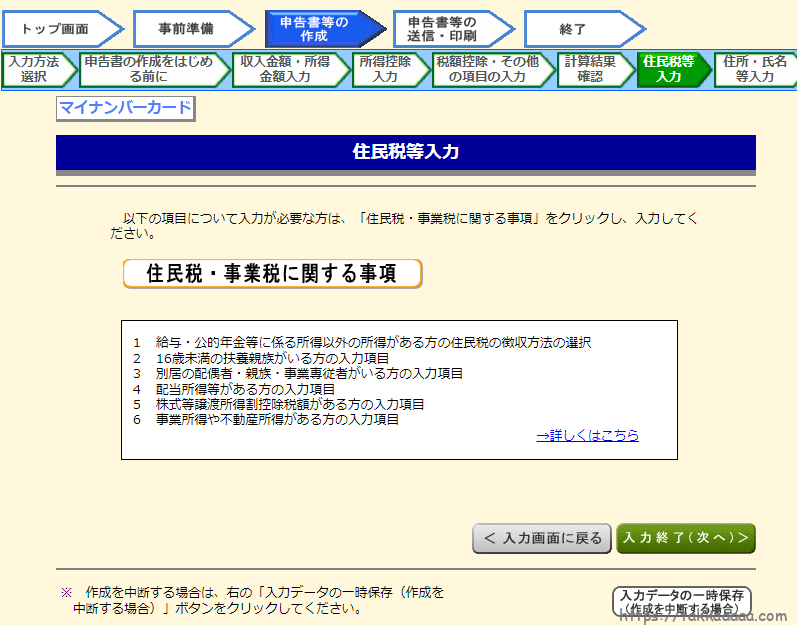

「住民税・事業税に関する事項の入力」画面になって、「5.株式等譲渡所得割額控除額がある方の入力項目」の下にある、「特定配当等・特定株式等譲渡所得の全部について、住民税で申告不要としますか?」を「はい」にしました。

これで、去年までは区役所に行って住民税の申告をしていた手間が省けるはずです。

初めてのことなので、春に住民税の金額を知らされる時に、実は住民税申告不要制度の手続きがうまくできてなかった!なんてことが発覚しないように祈っております。

おわりに

今回の配当金の住民税申告不要制度ですが、せっかく便利になったと思ったところでしたが、残念ながら封じられてしまう予定みたいですね。シンプルじゃないですし、給与所得などと比べての不公平感は否めないところではあります。

投資界隈でよく聞くFIRE(Financial Independent, Retire Early)、つまり、アーリーリタイアして悠々自適に暮らす人は、給与が少ないかゼロで配当所得があるわけだから、増税みたいなものでダメージになりますね。少子化の世の中なので、元気な人は働きましょうという国からのメッセージかも。

岸田首相になってから、増税の雰囲気もすごくしますし、やっぱり日本株よりアメリカ株だわ!という個人のお気持ちになっております。